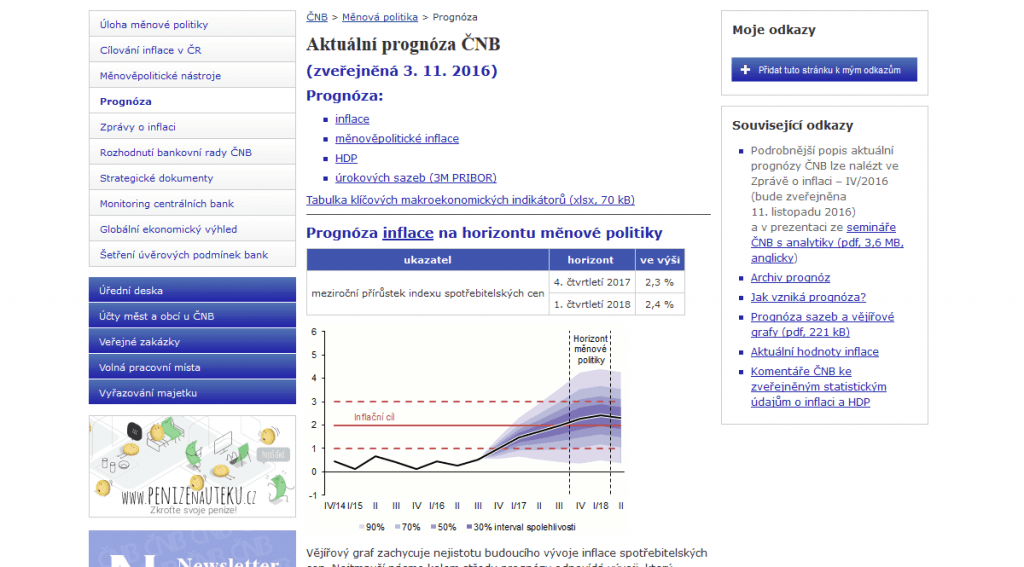

ČNB zveřejnila 3. listopadu 2016 prognózu na cca rok dopředu. Z prognózy ČNB logicky vyplývá vývoj cen nemovitostí a kdy se dostaneme do recese.

Prognózu ČNB najdete zde: https://www.cnb.cz/cs/menova-politika/prognoza/

Ke zvýšení úrokové sazby dojde pravděpodobně v polovině příštího roku. Ke konci příštího roku už bude sazba kolem 1,5%.

Zvýšení úrokové sazby znamená zvýšení cen hypoték a stagnaci trhu s nemovitostmi. Trh s nemovitostmi je tažen hypotékami.

Pokud chcete prodat nemovitost, máte čas nejpozději do poloviny příštího roku. Pokud chcete nemovitost koupit, počkal bych s tím na konec příštího roku a pak se díval, jak to na trhu vypadá a jaké jsou vyhlídky. Držet si hotovost a čekat vůbec není chyba, nebojte se jít proti davu.

Snížení množství hypoték znamená také zastavení růstu množství peněz v oběhu a značné zbrzdění ekonomiky. Signalizuje to konec expanze a přestup do recese, což jsou obvyklé ekonomické cykly.

Úrokové sazby se postupně zvýší všem hypotékařům, protože sazby jsou většinou fixované maximálně na 5 let. To znamená úbytek peněz v rozpočtech mnoha rodin a snížení množství transakcí v ekonomice (lidé budou nuceni šetřit). Je to jako kdyby se zvýšily daně a/nebo stát hospodařil s přebytkem. Utlumení ekonomické aktivity bude nahrávat i zvýšení úroků v bankách a nárůst spoření. Úroky už jsme si odvykli v nabídkách bank vidět.

Hypotéky samozřejmě nejsou jediným druhem půjček. Všechny půjčky se zvýšením sazeb zdraží.

Snížení množství transakcí ekonomiku značně zbrzdí, protože transakce je její základní součást, je to atomová součástka ekonomiky.

Otázka je, jak se následně dostaneme do expanze, protože úrokové sazby už není kam snižovat. Úrokové sazby na účtech obyvatel nelze zavést minusové – limitem je hotovost, která má sazbu 0. Nabízí se kvantitativní uvolňování, které jsme v ČR ještě neměli, a přitom celý svět už se na něm veze.

Bylo by zajímavé sledovat, jak by vypadala měnová politika, kdyby neexistovala hotovost. Ovšem i pak by stále existovala možnost koupit zlato a jiná aktiva, takže minusová sazba i potom bude nevhodná. Při příliš velké minusové sazbě by se lidé vrátili ke směně věc za věc, přestala by fungovat monetární politika a začali bychom žít v souznění s přírodou.

Ale dost humoru.

Domnívám se, že aktuálně je králem hotovost a držet si peníze na účtu je investice sama o sobě. S ohledem na nízkou inflaci to vůbec není špatná možnost.

Měnové intervence by měly skončit nejpozději se zvýšením úrokových sazeb, spíš dříve. Zvýšení sazby posílí korunu, je nesmysl zvyšovat sazbu a pokračovat v intervencích.

Na konferenci Ivo Tomana byl ekonom Aleš Michl. Zazněl dotaz jednoho z posluchačů, kdy dojde k ukončení měnových intervencí. Pan Michl odpověděl, že dle jeho názoru to bude v ten moment, kdy inflace dosáhne 1,8%.

Zdá se mi, že prohlášení ČNB o intervencích trvajících do poloviny příštího roku není v souladu s aktuálně publikovanou prognózou. Spíš to vypadá, že ČNB ukončí intervence nejpozději začátkem roku 2017. Připadá mi nesmyslné, aby ČNB udržovala v akci obrovský prorůstový nástroj jako jsou měnové intervence a zároveň plánovala zvýšení sazeb, což je nástroj podobně silného kalibru, ale tlačí na opačnou stranu.

Růst ekonomiky ČR se příští rok zastaví a půjdeme do recese, otázka je jenom jak rychle.

Ceny nemovitostí budou růst do poloviny příštího roku, pak začne trh stagnovat.

Jak to bude se sazbami v USA?

Obecně se očekává, že FED sazby jednou zvýšit musí, kvůli inflaci. Spekuluje se jenom na to, kdy k tomu přesně dojde a o kolik.

Ray Dalio a mnoho lidí ve FEDu se domnívá, že za současné situace jsou risky při zvýšení sazby značně vyšší než risky při držení nízké sazby. Neboli, inflační tlaky moc velké nejsou (v USA), ale kdyby sazby stouply výrazně, tak dojde k velkým propadům trhů a spoustě dalších efektů. Taky by došlo k posílení dolaru, a to přitíží zemím, které drží dluhy v dolarech. USA rozvojovým trhům nejspíš uškodit nechce, protože jsou to i jejich trhy a snížily by se i jejich zisky (což už se mnoha korporacím v USA děje). To se jen tak zamýšlím nad možnými souvislostmi, neberte to příliš vážně. V dnešní ekonomice je vše tak provázané, až to vypadá na teorii chaosu.

Inflace v USA je na 1,5%, což je pod cílem 2%, ale už se to blíží.

S ohledem na toto vše se zdá, že FED nejspíš sazbu koncem roku zvýší, ale jenom o málo. Třeba na 0,75 ze současných 0,25. Příští zasedání FEDu je 13. – 14. prosince. Dá se očekávat, že pak dojde k poklesu na akciových trzích, pokud ovšem očekávání zvýšení sazeb již nebude do trhů promítnuto.

Ray Dalio tvrdí, že sazby se postupně zvýší jen málo a pak USA spadne do recese a sazby opět spadnou na nulu, ale to už nebude stačit na vyvolání expanze. Celý svět postupně přejde do táhlé recese, ze které nepomůže ani kvantitativní uvolňování a bude potřeba o hodně razantnějších impulzů, jako jsou helicopter money (rozdávání peněz lidem) nebo měnová reforma, zvýšení zdanění bohatých a redistribuce peněz chudým apod. To ovšem bude vývoj trvající desítky let. Je to vidět v Japonsku, kde jsou v takové ošklivé recesi už asi 30 let a ještě pořád nevědí, jak z toho. USA je o dost razantnější země, a proto těžko předvídat, co nás čeká.

Na to navazuje cena zlata. V případě zvýšení sazeb začátkem prosince je dost možné, že zlato do konce roku bude klesat (nicméně dlouhodobě už je spíš v uptrendu a dno už bylo). Ale kdo ví. Zvýšení sazeb posílí dolar a zlato asi klesne (mezi dolarem a zlatem existuje negativní korelace).

Jsou to vše jen teorie „coby kdyby“. Trhy nám nakonec samy ukážou, jaká je praxe.

Také se může udát nějaká „black swan“ událost. Sazby zůstanou, kde jsou, a budou se dít jiné věci.