Poslední ekonomická krize, kterou jsme v Česku zažili kolem roku 2008, a následný vzestup ekonomiky, z kterého stále ještě těžíme, zažila většina z nás. Zásadně ovlivnila cenu nemovitostí, která byla u dna kolem roku 2014. Čekáte, že se to stane znovu?

Proč vlastně ekonomika zažívá takové velké výkyvy? Čeká nás po období prosperity další krize? Jde to vůbec s jistotou říci? A jaký to bude mít dopad na ceny nemovitostí a také na naše životy?

K pochopení a také pro to, abyste dokázali odhadnout vývoj, potřebujete vědět, co jsou to ekonomické cykly a jak vznikají. Musíte se ponořit trochu do teorie ekonomiky, jinak vám nezbude nic jiného, než spoléhat na více či méně odborné odhady.

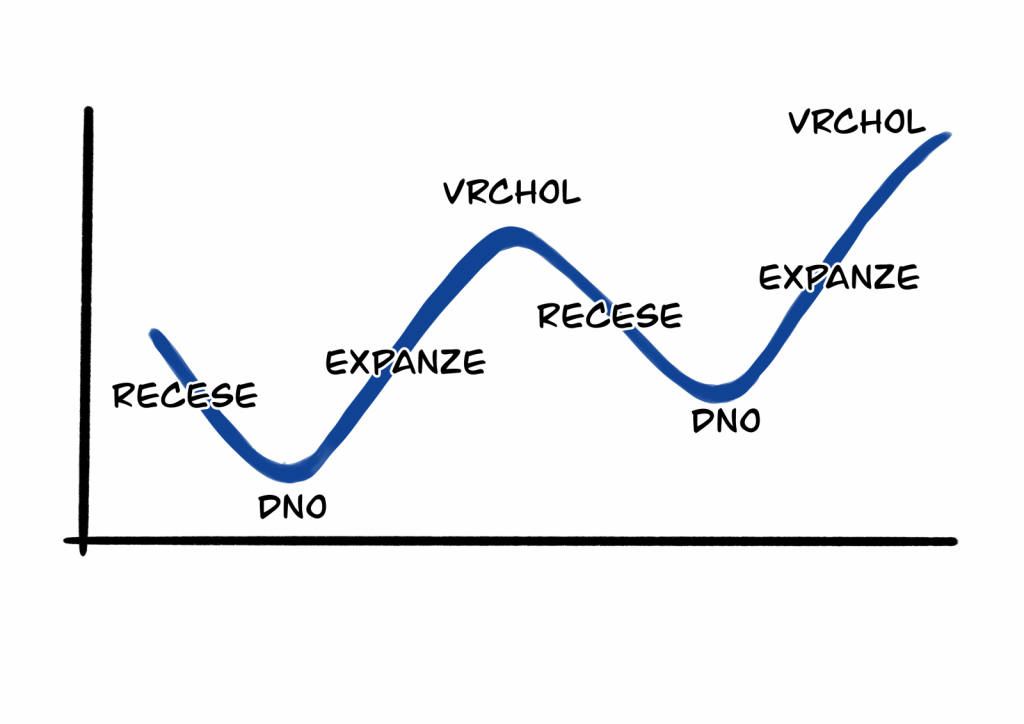

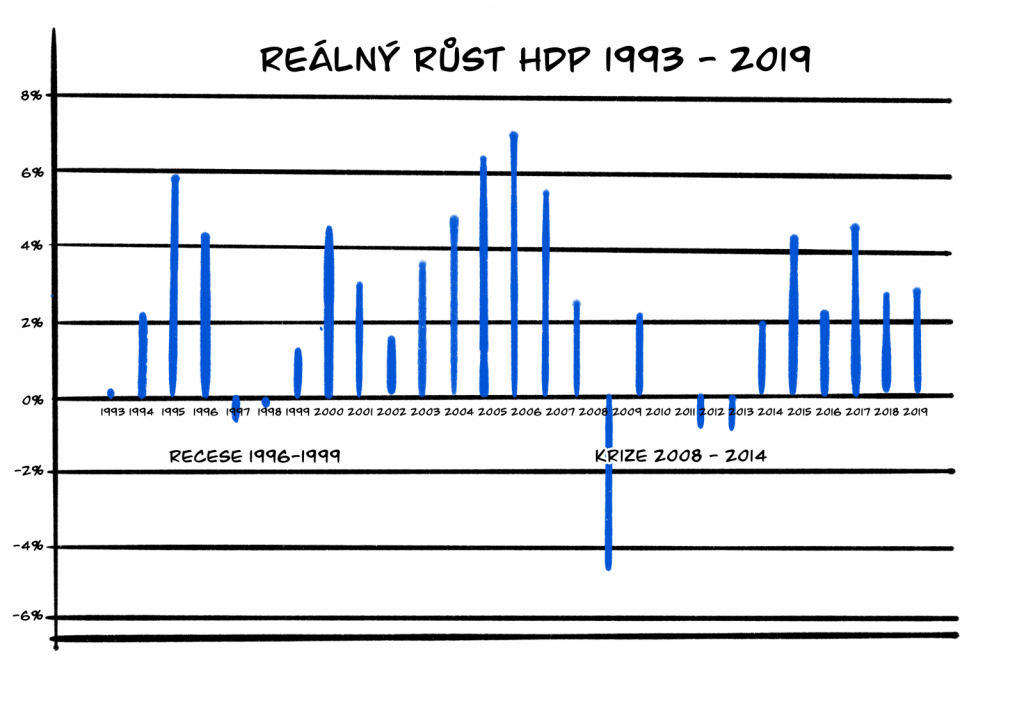

Pro investora do nemovitostí je to důležité hlavně kvůli tomu, že ekonomické cykly zásadně ovlivňují cenu snad všech investic. Cena chleba se sice při recesi nezmění, ale cena bytu ano. Standardní cyklus trvá pět až osm let a střídá se v něm fáze růstu (expanze), vrchol, fáze poklesu (recese) a dno. Podívejte se, jak to bylo v Česku v posledních letech.

Recese se projevuje snížením celkové produkce zboží a služeb, celkově to vyjadřuje hrubý domácí produkt (HDP). Naopak v expanzi se produkce zvyšuje. Na grafu růstových sloupečků ekonomiky v Česku vidíte, že růstu je víc než poklesu: celkově HDP stoupá, jen je ten růst vlnkovitý, není rovnoměrný. Podrobnější informace najdete v dalším článku: Jak se poučit z velkých ekonomických krizí.

Jak se tvoří peníze

Cykly přímo souvisejí s tvorbou peněz. Je to dané tím, jak se peníze tvoří. Laiky asi překvapí informace, že peníze vznikají půjčkami. Není žádné konečné množství peněz ani neexistuje supertajná komise České národní banky (ČNB), která určuje, kolik peněz bude v oběhu.

V moderní ekonomice je množství peněz proměnlivá hodnota a tvoří se půjčkami v bankách. Každá komerční banka má mandát na tvorbu peněz. Národní banka pak ale určuje úrokovou sazbu, která zjednodušeně řečeno určuje, jak „drahé budou peníze“ pro banky. Ty to pak promítnou do úroků lidem.

ČNB je vlastně banka bank a určuje úrokovou míru pro banky. Jednak úrok, který banky dostávají za peníze uložené u ČNB, a také úrok, za který bankám půjčuje peníze. Tyto úrokové míry se promítají do úroků, které banky dávají svým zákazníkům: vám, všem ostatním lidem a podnikům.

Pokračování v dalším článku: Jak se poučit z velkých ekonomických krizí.