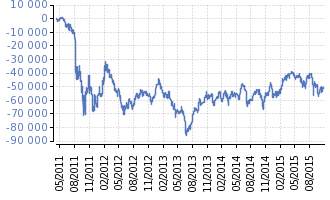

Mám zde ukázku správy portfolia od společnosti FIO, které jsem dostal na posouzení. Jde o reálné ukázky výpisu z účtu FIO za 4,5 roku. Počáteční investice byla 250.000 korun a současný stav účtu (v den vydání článku) je 193.964 Kč.

Správa portfolia FIO byla zahájena v březnu 2011 vkladem 250.000 korun, což je minimální částka pro zahájení správy portfolia od společnosti FIO banka, a.s.

Při správě portfolia FIO si lze vybrat mezi dvěma typy odměňování pro FIO. Buď je poplatek fixní z investované částky a činí 2% nebo je poplatek účtován dle zhodnocení a činí 20% z výdělku (účtováno ročně). To je férové.

Investiční fondy si většinou účtují vstupní poplatek, následně poplatek z vkladu a ještě poplatky ze zhodnocení. V porovnání s fondem je správa portfolia od FIO výhodná. Nutno podotknout, že fondy mají v porovnání s makléři vyšší náklady.

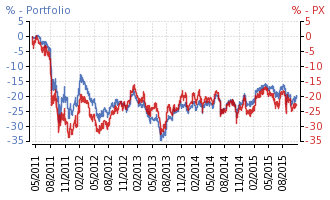

Problém ovšem je, že se bance FIO nedaří portfolio zhodnocovat. Posuďte sami:

Takový graf vypadá velmi odpudivě. Musíme si ale uvědomit, že jde o klasické obchody s akciemi (kup a drž) a ty podléhají propadům burzy.

Srovnání FIO správy portfolia s indexem Pražské burzy PX (v procentech):

Z druhého grafu už je jasné, proč došlo k propadu hodnoty portfolia. Propadla se celá pražská burza. Alespoň je dobré, že se FIU daří držet vývoj kolem hodnoty indexu pražské burzy PX. Mnoho správcům portfolií a fondům se nedaří ani to.

Dobří obchodníci by měli mít výnos samozřejmě vyšší než je index. Koupit index zvládne investor sám, na to nepotřebuje placeného správce portfolia.

Pokud jde o čisté obchodování akcií (bez využití dalších nástrojů), tak se nelze vyhnout propadu cen, když se propadne celá burza. Z tohoto pohledu jejich výsledky nejsou hrozné, ale měly by být lepší.

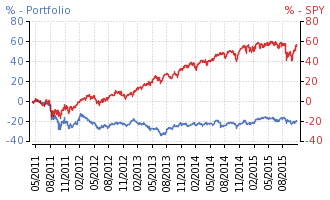

Americké trhy celou dobu vesele stoupaly. Srovnání:

Akcie jedné země se mohou klidně na několik let propadnout. Kdyby investor měl také akcie americké, bude celkově v plusu a hlavně bude mít rozložené riziko. Diverzifikace je klíč k menšímu riziku.

Co s tímto portfoliem FIO?

Pokud investor vložené finanční prostředky aktuálně nepotřebuje, tak bych doporučil toto portfolio zatím nerušit a vyčkat, až se index pražské burzy vyhrabe z nízkých hodnot. Lze očekávat, že se tak stane, ale je těžké určit přesný časový horizont. Osobně se domnívám, že k růstu českých akcií dojde do 2 let.